Szacuje się, że kredyty „we frankach szwajcarskich” posiada w Polsce nawet 600 tys. osób. Szczyt popularności zobowiązań w walutach innych niż w złotym przypadł w Polsce na lata 2006-2008 i był skutkiem zwiększonego zapotrzebowania na kapitał w warunkach pozytywnej koniunktury gospodarczej oraz wyższej zdolności kredytowej wyliczanej kredytobiorcom decydującym się na zobowiązanie w walutach obcych. Całkowite oprocentowanie kredytu wyrażonego we franku szwajcarskim było o kilka punktów procentowych niższe niż dla analogicznego kredytu złotowego. Wynikało to ze znacznej różnicy pomiędzy stawką Libor, która stanowiła składnik oprocentowania większości kredytów frankowych a Wibor, na której bazowało oprocentowanie kredytów w polskich złotych. Niższe oprocentowanie kredytu pozwala zaciągnąć większe zobowiązanie przy niezmienionej wysokości raty. Niemniejsze znaczenie dla popularności kredytów walutowych miał intensywny marketing banków oraz umacniający się złoty, co wiązało się ze zmniejszeniem comiesięcznej raty. Czynniki te spowodowały, że zobowiązanie w obcej walucie stało się naturalnym wyborem dla większości kredytobiorów.

Wprowadzeni w błąd?

Zobowiązanie nazywane potocznie kredytem „we frankach” lub kredytem walutowym jest nieścisłe i może wprowadzać w błąd, szczególnie że pod tymi pojęciami, funkcjonują różne rodzaje kredytów. Trzeba pamiętać, że w większości przypadków kredyt nazywany walutowym nim nie był, ponieważ nie dochodziło do przepływu waluty

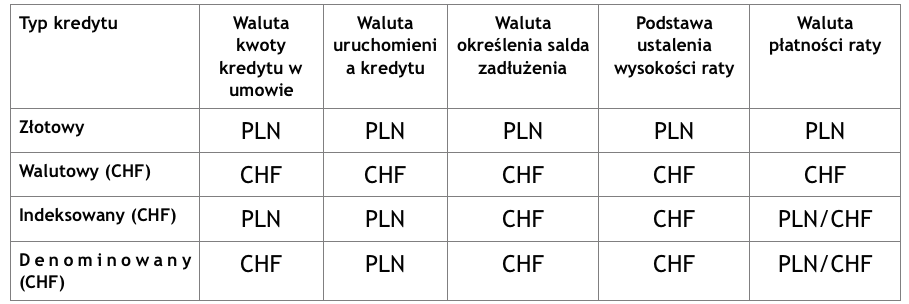

w momencie wypłaty kredytu. Aby usystematyzować podział rodzajów zobowiązań funkcjonujących w polskim obrocie gospodarczym, warto wprowadzić poniższe definicje:

- Kredyt złotowy – kredyt udzielony w walucie polskiej, którego spłata dokonywana jest w ratach kapitałowo-odsetkowych również w walucie polskiej.

- Kredyt walutowy – kwota zobowiązania i waluta kredytu na umowie określone są w walucie obcej, wypłata kredytu i spłata w ratach kapitałowo-odsetkowych odbywa się również w walucie obcej,

- Kredyt indeksowany (waloryzowany) do waluty obcej – kwota zobowiązana i waluta kredytu określone są na umowie w walucie polskiej, kredyt jest wypłacany w walucie polskiej jednak na dzień wypłaty kredytu (lub transzy) zobowiązanie przeliczane jest na walutę, do której indeksowany jest kredyt po bieżącym kursie wymiany tej waluty i kwota wyrażona w walucie obcej stanowi podstawę do wyliczenia rat kapitałowo odsetkowych. Harmonogram spłat jest więc przedstawiony w walucie obcej jednak spłata rat dokonywana jest w złotówkach, po bieżącym kursie wymiany tej waluty z dnia spłaty raty.

- Kredyt denominowany w walucie obcej – kwota zobowiązania i waluta kredytu określone są na umowie w walucie obcej, zostaje on jednak wypłacony w walucie krajowej po przeliczeniu bieżącym kursem wymiany z dnia wypłaty. Harmonogram spłat jest przedstawiony w walucie obcej jednak spłata rat dokonywana jest w złotówkach, po bieżącym kursie wymiany.

Warto zwrócić uwagę, że w 2011r. weszła w życie tzw. ustawa antyspreadowa, która wymusiła na bankach przyjmowanie spłat rat kapitałowo-odsetkowych w walucie obcej, w której wyrażony jest harmonogram spłat.

Powyższe definicje można przedstawić w obrazowy sposób w poniższej tabeli:

Co dalej?

Przeważająca większość kredytów na polskim rynku, określanych jako „frankowe” to kredyty indeksowane (waloryzowane) bądź denominowane. Należy więc dokładne zapoznać się ze swoją umową kredytu i ustalić do której grupy można ją zakwalifikować, co może przysporzyć pewnych trudności. Różnica między nimi wydaje się być niewielka i polega jedynie na innej walucie w jakiej wyrażona jest kwota zobowiązania na umowie. Jednak konsekwencje jakie ta różnica niesie są kluczowe dla dalszego postępowania. Ustalenie czy posiadamy kredyt indeksowany czy denominowany powinno być pierwszym krokiem na drodze dochodzenia roszczeń od banku.

Jeśli borykasz się z podobnym problemem i potrzebujesz pomocy, skontaktuj się z nami klikając tutaj.

Stan prawny na dzień 2 marca 2017 r.